中国设备制造商抢占海外市场份额

http://www.gkong.com 2016-05-27 11:31 来源:英国《金融时报》 金奇

一份新的研究报告显示,中国建筑设备制造商正在加大与卡特彼勒(Caterpillar)、小松(Komatsu)和迪尔(Deere)等全球领军者的竞争,而且似乎打算通过低价来抢占市场份额。

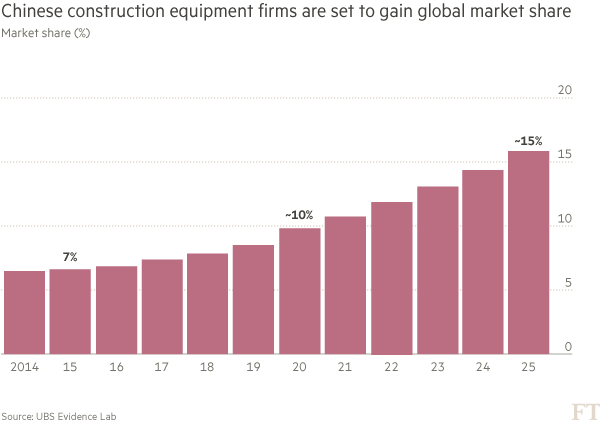

UBS Evidence Lab的研究显示,到2025年,包括三一重工(Sany Heavy)、中联重科(Zoomlion)和徐工机械(XCMG)在内的中国公司在海外占有的市场份额可能将提高至15%左右,超过当前估计的7%(见图表)。UBS Evidence Lab对世界各地的约1.5万家建筑设备经销商进行了调查。

瑞银(UBS)分析师史蒂文•费希尔(Steven Fisher)表示:“我们认为中国人正在采取行动,向西方市场进一步扩张,我们认为如果它们全力以赴的话,它们很可能可以抢占市场份额。”

他说,中国公司最大的竞争优势在于相对较低的成本,这让它们能够在西方市场上提供比高端品牌相同配置产品低15%至40%的价格。

这将让它们能够在欧洲和美国抢占市场份额——目前在欧美,中国品牌在经销商处仍然比较少见。费舍尔表示,中国人面临的最大的运营挑战在于为经销商提供售后支持,尤其是确保能够迅速地供应足够多配件。

费舍尔补充称:“总体而言,我们不认为中国产品会与卡特彼勒和迪尔正面竞争,但我们认为,基础级产品的较低价格可能最终对更高端产品构成压力。”

UBS Evidence Lab在对1.5万家经销商调查后发现,中国制造商“对实施更激进的扩张产生了更浓厚的兴趣”,如果它们保持这种兴趣的话,今后十年就可能每年在海外抢占大约1%的市场份额。

瑞银的研究报告显示,随之而来的影响将是卡特彼勒、美卓公司(Metso)、小松、山特维克(Sandvik)、沃尔沃(Volvo)、迪尔、特雷克斯(Terex)等西方巨头的利润被分走一杯羹。

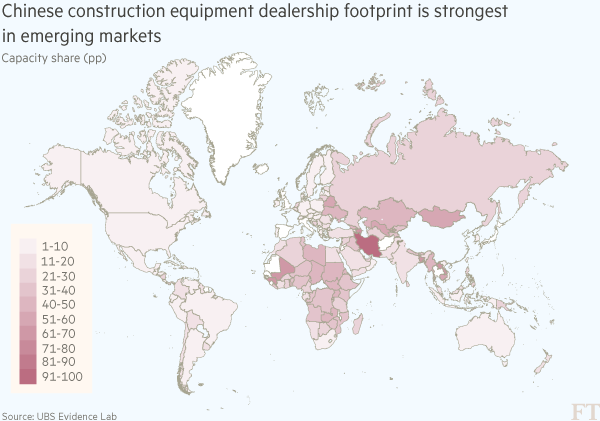

然而,就市场情况来看,中国公司面临的挑战似乎非常大。例如,在美国,中国品牌在受访经销商中只有3.7%的“存在感”,表明品牌认知度非常低。调查中的“存在感”是通过中国品牌销售点所占比例来衡量的,与其形成对照的是经销商处销售的其他品牌销售点所占比例。

然而,在新兴市场,得益于中国金融机构提供融资的基础设施项目,中国公司取得了更大的进展。在哈萨克斯坦,中国建筑设备品牌在42%的经销商中有售,这个数字在巴西是11%,在俄罗斯是24%,在欧美企业因制裁而业务受限的伊朗,这个数字达到92%。

中国两家政策银行——国家开发银行(China Development Bank)和中国进出口银行(Export-Import Bank of China)充足的放贷能力,可能改善了中国建筑设备制造商今后数年签署合同的前景。这两家银行发放的贷款已经几乎相当于6家西方支持的多边发展机构发放的贷款总和。

然而,中国公司背负的债务往往更重。中联重科是最突出的,其债务总额为息税折旧及摊销前利润(EBITDA)的21倍,徐工和三一的这个数字则分别为15.3倍和8.1倍。卡特彼勒和小松的这个数字要低得多,迪尔的这个数字则为10.9倍。

尽管中国公司背负巨额债务,但它们对海外收购的兴趣依然不减。中联重科今年年初对美国公司特雷克斯(Terex)发出现金收购要约,尽管现在结果仍不确定。

瑞银表示,中国机械制造商柳工(LiuGong)毫不掩饰其这一打算,即在2020年年底前,将海外收入占公司总收入的比例从目前的35%提高至50%(该公司的债务为EBITDA的16倍)。三一今年则宣布,它收购了另一家总部位于美国的推土机经销商。该公司称,此举为“大胆”扩张其推土机经销商网络的一部分。

译者/邹策